「股票配個股期」起跑,期貨公會力邀元大寶來期貨副總洪守傑針對「股票配個股期」說明交易策略,並分析「增加收益、風險可控」等3大優點,個股期貨擁有低交易成本和多空操作靈活優勢,搭配現股進行多空配對交易,預期將掀起台股期現貨的交易更靈活多元。

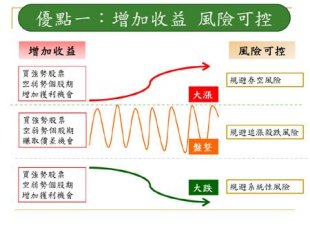

優點一:增加收益 風險可控

自台灣期交所推出個股期貨以來,個股期貨的成交量逐年迅速躍升,除了歸功於2011年5月3日個股期貨新制上線加持外,個股期貨商品本身即具備低交易成本,和多空雙向操作等優勢。

設想當整體大環境不佳時,投資人手中又剛好握有股票,卻擔心後市風險會因基本面不佳而持續增加,此時第一個念頭就是賣出手中持股,但若因手中的股票流動性不佳(成交量小或是出現跌停),所賣出持股的股價可能低於預期或甚至脫手不了時,此時便可以利用個股期貨進行風險調控。

洪守傑說,當然在個股期貨問世以前,投資人只能選擇以台指期、電子期、金融期或台指選擇權來針對股票部位進行調控,但這種風險控管方式需考量換算部位和相關係數等複雜問題。所幸個股期貨是直接連結現貨股票標的,一口個股期貨相當於2張股票價值,且兩者的價格表示及跳動點皆相同,讓投資操作更簡單順手。

若是行情陷入多空膠著,呈現區間震盪盤整的走勢時,投資人也可以藉由觀察標的間的強弱關係,買進強勢股票,伺機放空弱勢的個股期,不僅可增加額外收益,又可規避追漲殺跌的風險;若行情大好時,除了手中現貨股票持續獲利外,投資人也可以逢高放空漲勢相對小的弱勢個股期貨,達到現貨與期貨市場雙邊獲利的效果。

另外,對於偏好透受公司股票分紅配股的投資人而言,往往會碰到知道何時拿到公司股票,卻因配股時間未到,無法即時處置股票的困擾。此時投資人若想提前鎖定獲利 ( 想賣出未來才入帳的股票 ) ,大多需要進行融券放空,不過融券放空需要9成自有資金及券源足夠條件配合才行。

在個股期貨推出後,此類型的投資人便可直接放空其標的之個股期貨,亦即先作空個股期貨,等拿到現貨配股後再另行回補,後市無論漲跌皆可鎖定原先價差,利益又可提早入袋。(接下頁)

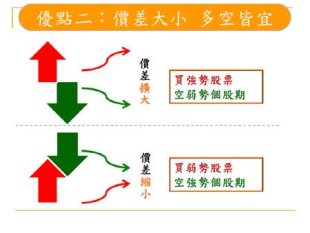

優點二:價差大小 多空皆宜

操作股票的方法不少,其中配對交易也是一種常見的手法,意即在同一種族群的股票之中,買進較強(弱)的股票、賣出較弱(強)的股票,即是「買強(弱)空弱(強)」策略。

洪守傑表示,舉例來說,以類股角度切入,傳產強而電子弱;甚至分得更細,同樣是傳產類股中,塑化強而鋼鐵弱,以此類推。由於類股與個股的價格表現隱含現階段所有總體與個體經濟的資訊集合,因此在挑選個股期貨的方法上,有時不完全以基本面分析切入,反而常見的是以價格表現來決定強勢與弱勢,並參考三大法人籌碼動向,也就是以技術面和籌碼面為主。

以同一族群的A股票與B個股期舉例說明,假設在2013年7月1日以價格74.1元買進強勢的A股票6張(註:B個股期期1口市值約480,000元,約6張A股票市值,保證金成數15%),同時以220元放空1口弱勢的B個股期 (投資組合成本: 80*6*1,000+220*2,000*15%=546,000),等到9月6日以價格90元全數賣出A股票股票(損益: (90-80)*6*1,000=60,000),並以價格150元回補B個股期(損益: (220-150)*2,000=140,000),合計這筆「買強空弱」策略利益為140,000+60,000=200,000,換算報酬率可達到36%(200,000/546,000)。

另外,再以C股票與D個股期說明「買弱空強」的策略,假設在2013年10月14日以價格210元買進弱勢的C股票2張(註: C股票2張市值約420,000元,約11口D個股期市值,保證金成數15%),同時以價格30元放空11口強勢的D個股期 (投資組合本成本: 210*2*1,000+30*11*2,000*15%=519,000),等到11月6日以價格250元全數賣出C股票(損益: (250-210)*2*1,000=80,000),並以價格29元全數回補D個股期(損益: (30-29)*11*2,000=22,000),合計這筆「買弱空強」策略利益為50,000+44,000=94,000,換算報酬率可達到19%(102,000/519,000)。

洪守傑說,也許投資人看完上述兩個例子後會問,那應該「買強空弱」還是「買弱空強」?基於強者恆強、弱者恆弱的趨勢性假設,對於偏好順勢交易的投資人應該較適合「買強空弱」的方法,這樣的做法追隨主流類股的方向,同時進行買強空弱的交易方式;相反的,另一種「買弱空強」的做法就屬於逆勢操作,著眼於期待後市兩者價差趨於收斂。不過不管那一種方法,其共同目的皆是在追隨多空趨勢利潤的同時,期望能藉由個股期貨兼顧平衡投資組合的整體波動風險。(接下頁)

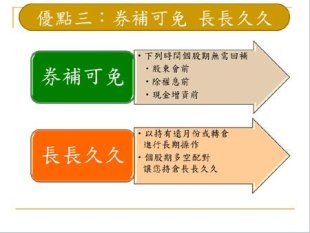

優點三:券補可免 長長久久

投資人在台股市場常常會碰到融券強制回補的時間點,舉凡股東會、除權息以及現金增資。

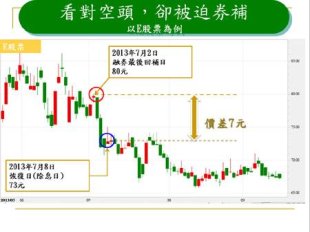

洪守傑表示,由於現貨市場有這種停資券與融券最後回補日的規定,使得投資人在現貨市場進行融券放空時,除了需特別留意放空的時間,以防面臨強制回補的軋空力道外,也要承受因被迫融券回補的價差風險。

舉例來說,假設投資人看空E股票,但2013年7月2日是除權息的融券最後回補日,投資人被迫回補在價格80元,等到7月8日除息完畢後,投資人再進場融券放空,但此時價格已經跌至73元,這中間的少賺的價差就達7元。

因此可以看出這樣停資停券的規定對於投資人相當不便利。洪守傑說,所幸期貨市場是一個多空都能操作的市場,並沒有強制回補的限制,投資人只要留意結算制度的影響,就能順利地抱穩部位;另外,期貨市場除了沒有上述回補的限制,也沒有現貨市場有大多數股票受限於平盤下不得放空的限制,讓投資人可以自由發揮多空配對的策略,不難看出個股期貨對於投資人而言是很好的商品。

留言列表

留言列表 留言列表

留言列表